Jak wypełnić wniosek

- Wniosek wypełnij dużymi, drukowanymi literami,

- skorzystaj z czarnego lub niebieskiego długopisu,

- wypełnij tylko jasne pola.

Wypełnianie dokumentu – krok po kroku

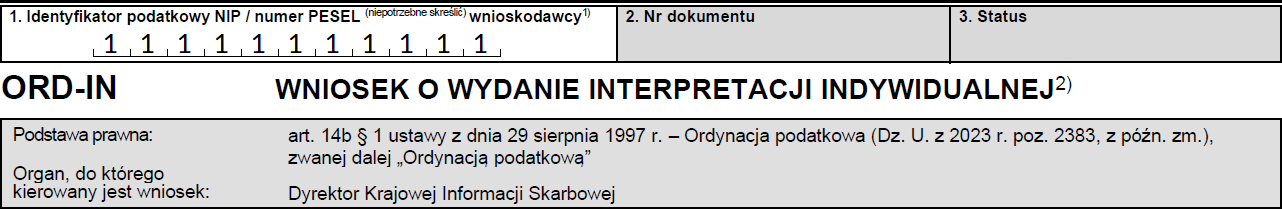

Krok 1 – Sekcja nagłówkowa

W pozycji 1. wpisz NIP lub numer PESEL.

Podaj numer PESEL, jeżeli jesteś osobą fizyczną, która:

- nie prowadzi działalności gospodarczej,

- nie jest zarejestrowana jako podatnik VAT.

Podaj NIP, jeżeli jesteś osobą, która:

- prowadzi działalność gospodarczą lub jest zarejestrowanym podatnikiem podatku VAT,

- jest płatnikiem podatków, składek na ubezpieczenie społeczne i/lub zdrowotne.

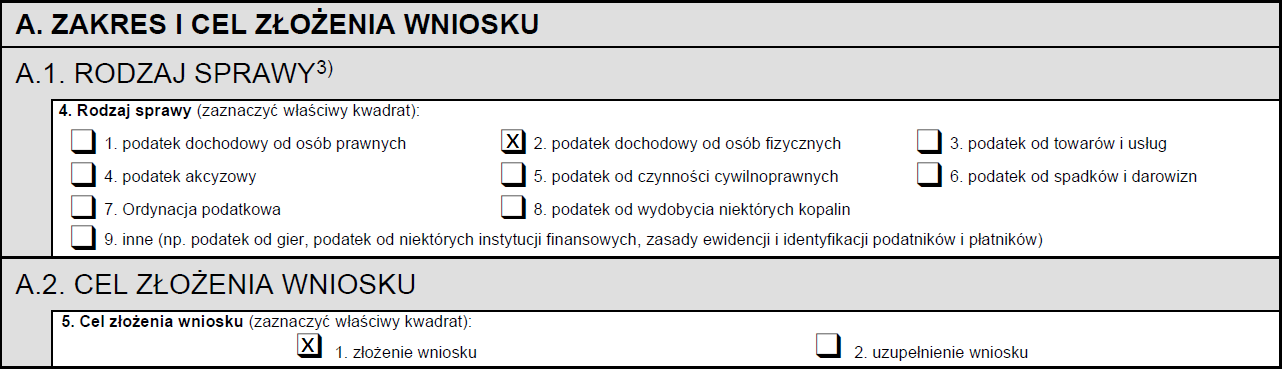

Krok 2 – A. Zakres i Cel złożenia wniosku

A.1. Rodzaj sprawy

Część A.1 określa zakres jakim objęty będzie wniosek, a zatem jakiego podatku będzie on dotyczył. W pozycji 4. zaznacz właściwy zakres tematyczny.

A.2. Cel złożenia wniosku

W pozycji 5. zaznacz cel składanego formularza. Może on dotyczyć zarówno złożenia nowego wniosku, jak i uzupełnienia wniosku, który złożyłeś wcześniej (dot. uzupełnienia z własnej inicjatywy lub na wezwanie organu). Organ wezwie Cię do uzupełnienia wniosku, gdy wniosek będzie zawierał braki formalne, między innymi takie jak:

- brak wyczerpującego przedstawienia zaistniałego stanu faktycznego albo zdarzenia przyszłego,

- brak przedstawienia Twojego stanowiska w sprawie oceny prawnej stanu faktycznego albo zdarzenia przyszłego[1].

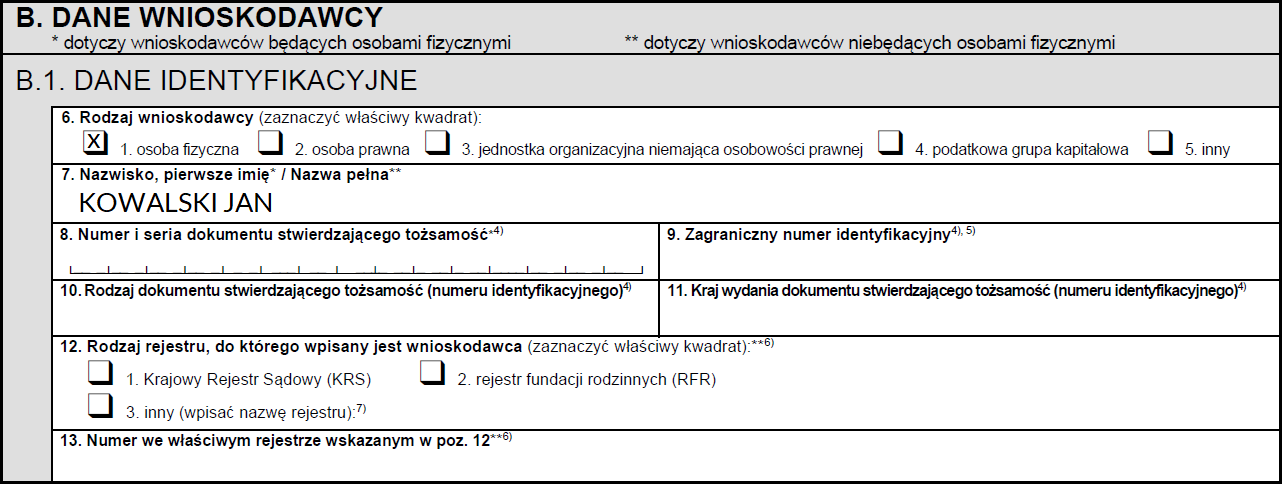

Krok 3 – B. Dane wnioskodawcy

B.1. Dane identyfikacyjne

W pozycji 7. wpisz nazwisko i pierwsze imię, jeśli jesteś osobą fizyczną, lub nazwę pełną, jeśli działasz w imieniu osoby prawnej, jednostki organizacyjnej niemającej osobowości prawnej, podatkowej grupy kapitałowej lub innego podmiotu.

Pozycje 12. i 13. dotyczą wnioskodawców niebędących osobami fizycznymi. Wypełnij je wyłącznie, jeśli działasz w imieniu osoby prawnej, jednostki organizacyjnej niemającej osobowości prawnej, lub innego podmiotu niebędącego osobą fizyczną, zarejestrowanego w rejestrze publicznym, z którego wynika sposób jego reprezentowania.

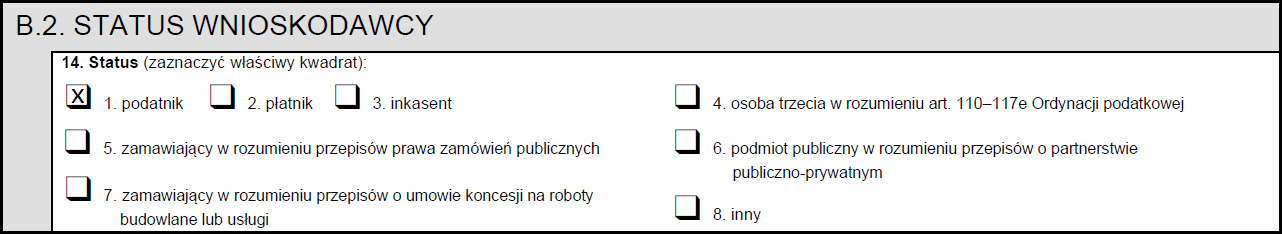

B.2. Status wnioskodawcy

Część B.2 dotyczy Twojego statusu wobec sprawy, w której składasz wniosek. W pozycji 14. wskaż, jaką pełnisz rolę w sytuacji opisanej w stanie faktycznym lub zdarzeniu przyszłym.

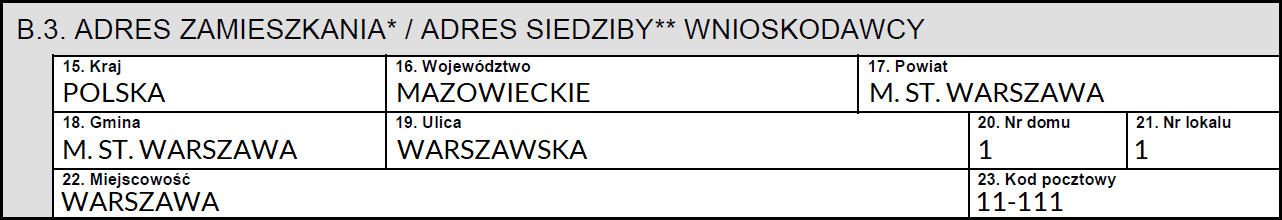

B.3. Adres zamieszkania / Adres siedziby wnioskodawcy

W części B.3 umieść dane adresowe. Wniosek pozbawiony tych danych zostanie pozostawiony bez rozpatrzenia[2].

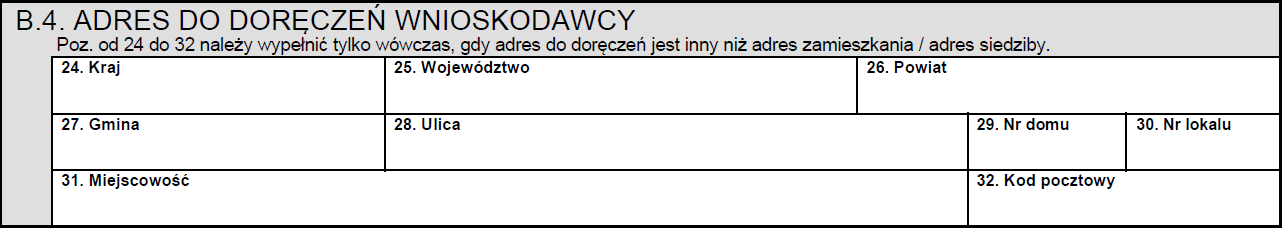

B.4. Adres do doręczeń wnioskodawcy

Jeśli adres zamieszkania lub siedziby jest inny niż adres do doręczeń, wypełnij pozycje 24-32.

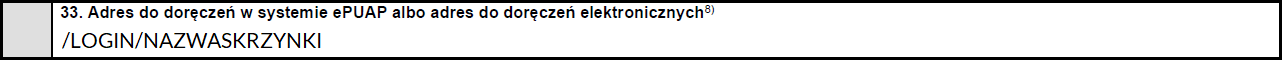

W pozycji 33. możesz wskazać adres do doręczeń w systemie ePUAP albo adres do doręczeń elektronicznych. Wypełnienie tej pozycji nie jest obowiązkowe. Wypełnij ją, wyłącznie gdy wniosek składasz w postaci papierowej i nie wyraziłeś zgody na doręczanie pism w systemie e-Urząd Skarbowy, a pisma w sprawie będącej przedmiotem wniosku mają być doręczane w systemie ePUAP albo na adres do doręczeń elektronicznych. Adres do doręczeń w systemie ePUAP oraz adres do doręczeń elektronicznych to nie jest adres e-mail (więcej na stronach: www.epuap.gov.pl: Jak znaleźć swój adres w systemie ePUAP? oraz https://www.gov.pl/web/e-doreczenia/czym-sa-e-doreczenia). Jeżeli wyraziłeś zgodę na doręczanie pism w systemie e-Urząd Skarbowy, pisma w sprawie będącej przedmiotem wniosku będą doręczane w systemie e-Urząd Skarbowy.

W przypadku braku możliwości doręczenia pisma na adres do doręczeń w systemie ePUAP albo na adres do doręczeń elektronicznych, doręczenie pisma nastąpi na adres wskazany w części B.3 albo B.4 za potwierdzeniem odbioru.

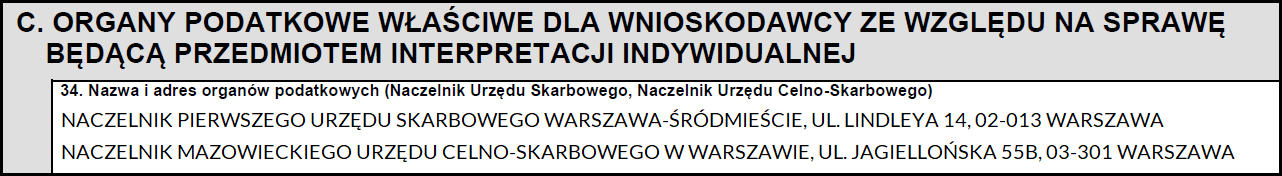

Krok 4 – C. Organy podatkowe właściwe dla Wnioskodawcy (...)

W większości spraw podatkowych właściwy jest naczelnik urzędu skarbowego. Naczelnika urzędu skarbowego właściwego w Twojej sprawie określ ze względu na miejsce zamieszkania albo adres siedziby, chyba że przepisy szczególne stanowią inaczej[3].

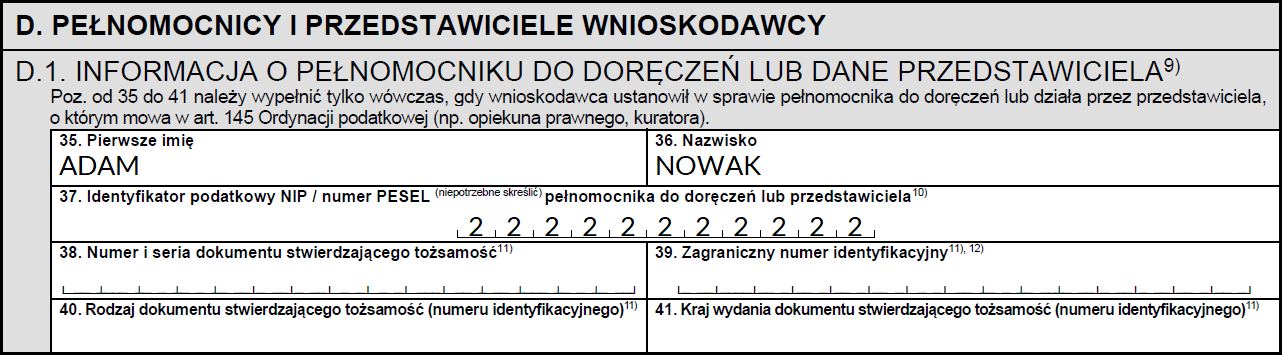

Krok 5 – D. Pełnomocnicy i przedstawiciele wnioskodawcy

D.1. Informacja o pełnomocniku do doręczeń lub dane przedstawiciela

Część D.1 wypełnij, jeśli ustanowiłeś pełnomocnika do doręczeń lub jeśli działasz przez przedstawiciela. Jeśli ustanowiłeś pełnomocnika do doręczeń, należy dołączyć do każdego wniosku o wydanie interpretacji indywidualnej oryginał lub notarialnie poświadczony lub uwierzytelniony przez adwokata, radcę prawnego lub doradcę podatkowego odpis pełnomocnictwa do doręczeń. Do wniosku należy także dołączyć potwierdzenie dokonania opłaty skarbowej za pełnomocnictwo (chyba że przepisy szczególne nie wymagają wniesienia opłaty skarbowej). Pełnomocnictwo do doręczeń powinno być sporządzone według określonego wzoru – w tym celu możesz skorzystać z druku PPD-1 – pełnomocnictwo do doręczeń.

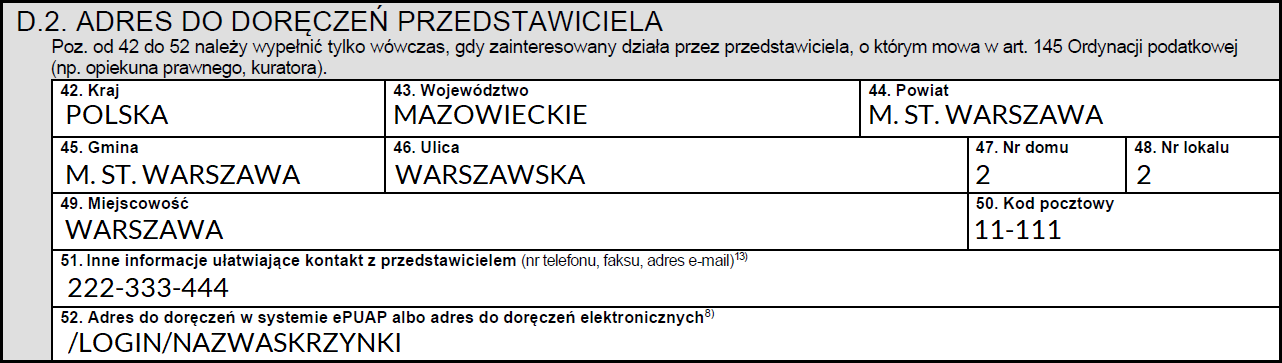

D.2. Adres do doręczeń przedstawiciela

Część D.2 dotyczy danych do doręczeń Twojego przedstawiciela. W pozycji 52. wskaż jego adres do doręczeń w systemie ePUAP albo adres do doręczeń elektronicznych. Wypełnienie tej pozycji nie jest obowiązkowe. Wypełnij ją, wyłącznie, gdy wniosek składasz w postaci papierowej i nie wyraziłeś zgody na doręczanie pism w systemie e-Urząd Skarbowy, a pisma w sprawie będącej przedmiotem wniosku mają być doręczane w systemie ePUAP albo na adres do doręczeń elektronicznych. Adres do doręczeń w systemie ePUAP oraz adres do doręczeń elektronicznych to nie jest adres e-mail. Jeżeli Twój przedstawiciel wyraził zgodę na doręczanie pism w systemie e-Urząd Skarbowy, pisma w sprawie będącej przedmiotem wniosku będą doręczane w systemie e-Urząd Skarbowy.

W przypadku braku możliwości doręczenia pisma na adres do doręczeń w systemie ePUAP albo na adres do doręczeń elektronicznych, doręczenie pisma nastąpi na adres wskazany w części D.2 za potwierdzeniem odbioru.

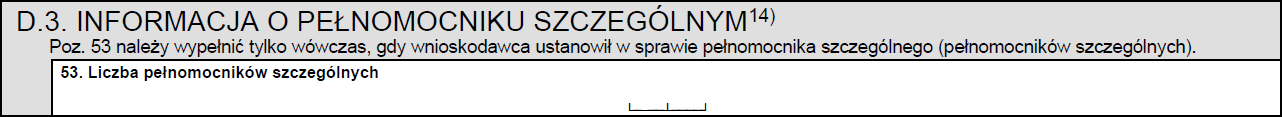

D.3. Informacja o pełnomocniku szczególnym

Część D.3 wypełnij, jeśli udzieliłeś pełnomocnictwa szczególnego, czyli upoważnienia do działania w Twoim imieniu w sprawie składanego wniosku o wydanie interpretacji indywidualnej. Możesz do sprawy wyznaczyć więcej niż jednego pełnomocnika szczególnego. Jeśli ustanowiłeś pełnomocnika szczególnego (pełnomocników szczególnych), należy dołączyć do każdego wniosku o wydanie interpretacji indywidualnej oryginał lub notarialnie poświadczony lub uwierzytelniony przez adwokata, radcę prawnego lub doradcę podatkowego odpis pełnomocnictwa szczególnego (pełnomocnictw szczególnych). Do wniosku należy także dołączyć potwierdzenie dokonania opłaty skarbowej za pełnomocnictwo (chyba że przepisy szczególne nie wymagają wniesienia opłaty skarbowej). Pełnomocnictwo powinno być sporządzone według określonego wzoru – w tym celu możesz skorzystać z druku PPS-1– pełnomocnictwo szczególne.

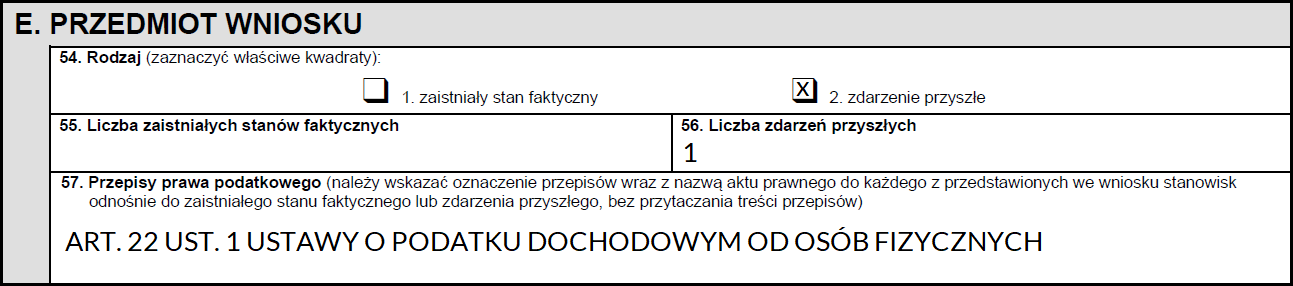

Krok 6 – E. Przedmiot wniosku

W pozycji 54. zaznacz, czy wniosek dotyczy zaistniałego stanu faktycznego, a więc sytuacji, która już się wydarzyła, czy zdarzenia przyszłego, które dopiero planujesz. W pozycji 55. i 56. podaj również liczbę zaistniałych stanów faktycznych i zdarzeń przyszłych.

W pozycji 57. wskaż przepisy, których dotyczy wniosek o wydanie interpretacji indywidualnej. Aby wskazać przepis, podaj jego jednostkę redakcyjną oraz nazwę aktu prawnego, w którym się znajduje. Przedmiotem wniosku o wydanie interpretacji indywidualnej nie mogą być między innymi przepisy prawa podatkowego regulujące właściwość oraz uprawnienia i obowiązki organów podatkowych[4].

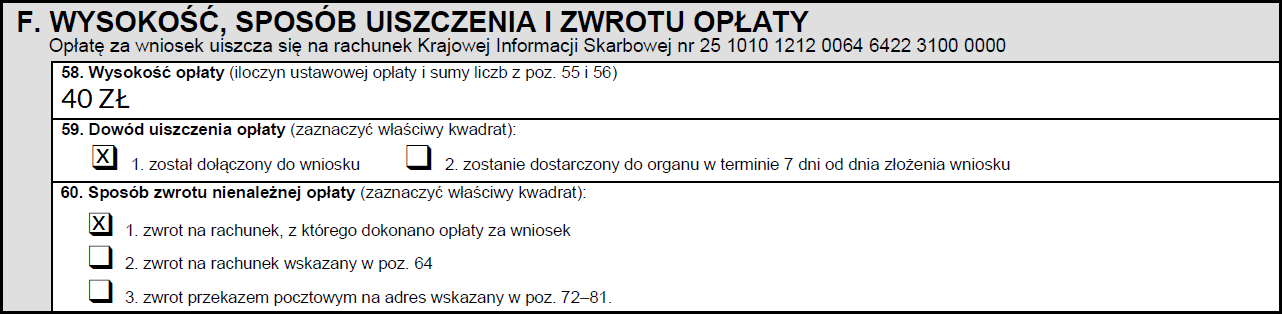

Krok 7 – F. Wysokość, sposób uiszczenia i zwrotu opłaty

Część F dotyczy opłaty za wniosek o wydanie interpretacji indywidualnej. Za każdy przedstawiony odrębny stan faktyczny lub zdarzenie przyszłe, wskazane w pozycji 55. i 56., zapłacisz 40 zł. W pozycji 58. podaj łączną wysokość opłaty. Kopię dowodu wpłaty lub potwierdzenia przelewu dołącz do wniosku lub prześlij w ciągu 7 dni kalendarzowych (licząc od dnia złożenia wniosku) na adres Krajowej Informacji Skarbowej.

W pozycji 60. zaznacz, w jaki sposób chcesz otrzymać zwrot opłaty, jeśli będzie Ci on przysługiwał. Pamiętaj, że najszybsza realizacja zwrotu opłaty następuje poprzez zwrot na rachunek bankowy lub w SKOK (kwadrat nr 1 i 2). Jeśli w pozycji 60. zaznaczysz kwadrat nr 1, to nie będziesz musiał wypełniać części F.1 ani części F.2. Zwrot opłaty następuje nie później niż w terminie 7 dni od dnia zakończenia postępowania w sprawie wydania interpretacji[5]. Opłata za wniosek o wydanie interpretacji indywidualnej podlega zwrotowi, jeśli:

- zapłacisz za dużo – w odpowiedniej części,

- wycofasz wniosek – w całości,

- wycofasz część wniosku w odniesieniu do przedstawionego w nim odrębnego stanu faktycznego lub zdarzenia przyszłego – w odpowiedniej części[6].

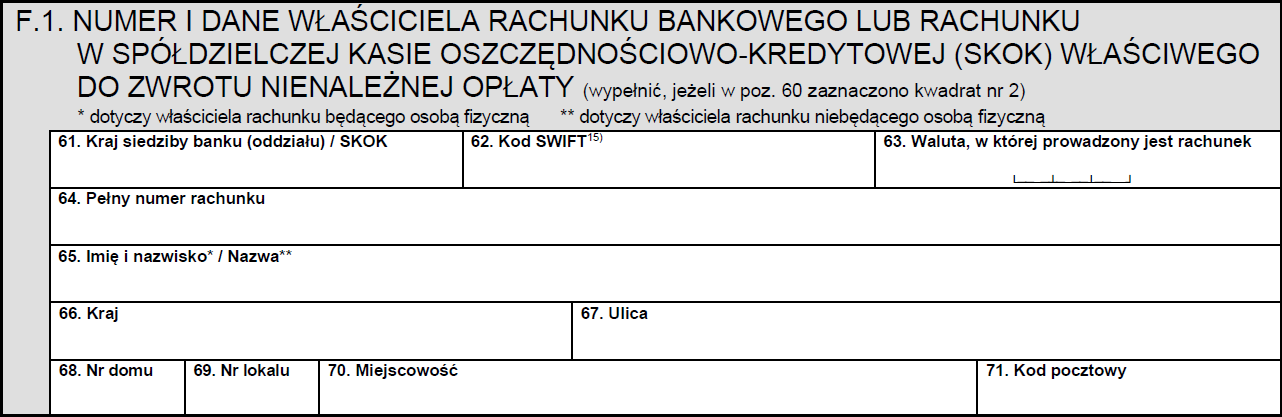

F.1. Numer i dane właściciela rachunku bankowego (...)

Część F.1 wypełnij, jeżeli w pozycji 60. zaznaczyłeś kwadrat nr 2. Należy wtedy wypełnić dane dotyczące numeru rachunku, na który chcesz otrzymać zwrot opłaty oraz dane dotyczące właściciela tego rachunku. Do zwrotu opłaty możesz wskazać również rachunek zagraniczny, np. gdy wnioskodawca, w imieniu którego wypełniasz wniosek jest podmiotem zagranicznym. Wskaż wtedy w pozycji 62. kod SWIFT banku, w którym prowadzony jest ten rachunek zagraniczny. Każdy bank powinien udzielić Ci informacji o swoim kodzie SWIFT.

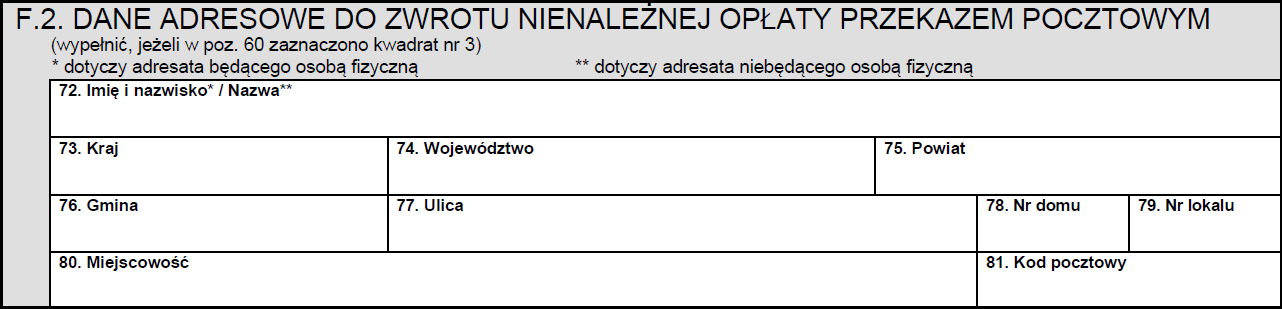

F.2. Dane adresowe do zwrotu nienależnej opłaty przekazem pocztowym

Część F.2 wypełnij, jeżeli w poz. 60. zaznaczyłeś kwadrat nr 3. Należy wtedy wypełnić dane adresowe niezbędne do zrealizowania przekazu pocztowego.

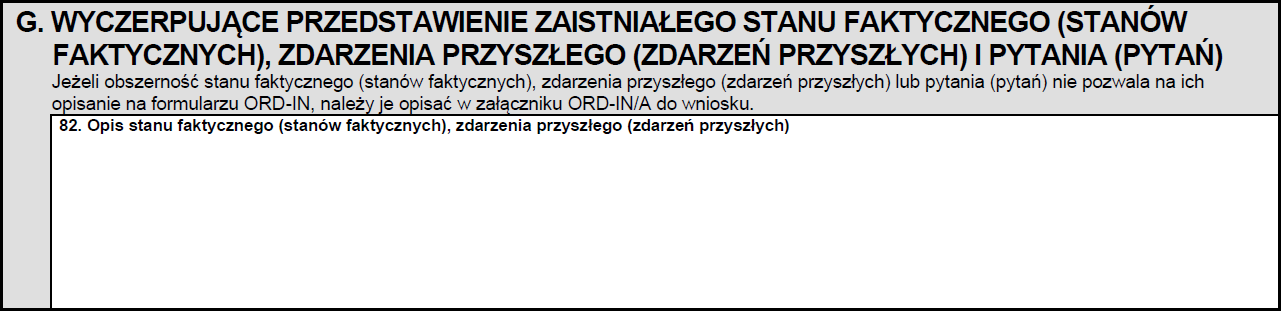

Krok 8 – G. Wyczerpujące przedstawienie zaistniałego stanu faktycznego (...)

W części G formularza opisz zaistniały stan faktyczny (zdarzenie, które już się wydarzyło) lub zdarzenie przyszłe (które dopiero planujesz). Opis ten powinien:

- być dokładny i konkretny, zawierać wszystkie informacje, które są istotne dla oceny skutków podatkowych tego zdarzenia,

- zawierać istotne informacje z punktu widzenia przepisów, o których interpretację wnosisz,

- dotyczyć Twojej indywidualnej sprawy,

- zawierać opis istotnych dokumentów dotyczących sprawy (np. akty notarialne, umowy, faktury). Nie załączaj tych dokumentów do wniosku, a jedynie opisz co z nich wynika.

Jeśli opis stanu faktycznego lub zdarzenia przyszłego jest zbyt obszerny i nie mieści się w pozycji 82., opisz go w załączniku do wniosku (formularz ORD-IN/A).

Do opisanego w pozycji 82. stanu faktycznego lub zdarzenia przyszłego zadaj konkretne pytanie/pytania, na które chcesz uzyskać odpowiedź. Pytanie powinno:

- określać skutki na gruncie konkretnych przepisów prawa podatkowego, o których interpretację wnosisz,

- dotyczyć Twojej sytuacji, a nie cudzej,

- mieć charakter zamknięty (możliwa jest odpowiedź tak/nie),

- być powiązane z konkretnymi konsekwencjami podatkowymi, jakie wywołuje Twój opis stanu faktycznego lub zdarzenia przyszłego,

- być szczegółowe, nie zadawaj ogólnych pytań (np. „Czy w danym stanie faktycznym muszę zapłacić jakikolwiek podatek?”).

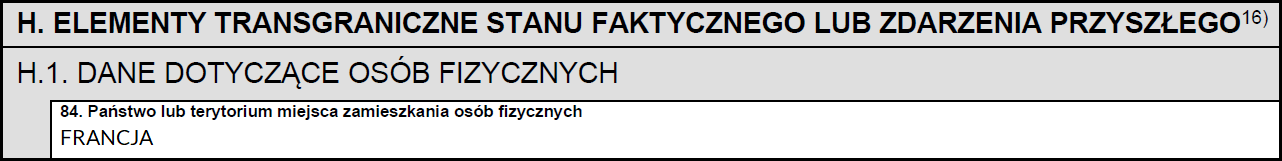

Krok 9 – H. Elementy transgraniczne stanu faktycznego lub zdarzenia przyszłego

H.1. Dane dotyczące osób fizycznych

Część H wypełnij, jeżeli przedstawiony we wniosku stan faktyczny lub zdarzenie przyszłe obejmuje skutki transgraniczne (poza terytorium Rzeczypospolitej Polskiej). Zwłaszcza dotyczy to transakcji, zespołu transakcji lub innych zdarzeń, w których biorą udział podmioty zagraniczne. Jeśli obszerność danych nie pozwala na ich opisanie w poszczególnych pozycjach części H formularza ORD-IN, opisz je w załączniku do wniosku (formularz ORD-IN/A).

Nie musisz wypełniać części H dotyczącej elementów transgranicznych wniosku, jeśli wniosek ten dotyczy wyłącznie indywidualnej sprawy osoby fizycznej albo jeśli wniosek dotyczy podatku akcyzowego lub podatku od towarów i usług.

Jeśli w stanie faktycznym występują, lub w zdarzeniu przyszłym są przewidywane elementy transgraniczne, wskaż w części H.1 państwa lub terytoria miejsca zamieszkania osoby fizycznej.

H.2. Dane dotyczące osób prawnych lub jednostek organizacyjnych niemających osobowości prawnej

W części H.2 wskaż dane identyfikujące osobę prawną lub jednostkę organizacyjną niemającą osobowości prawnej.

H.3. Dane dotyczące zagranicznych zakładów

W części H.3/H.4 wskaż państwa lub terytoria ich siedziby, zarządu lub położenia zagranicznego zakładu, lub państwa lub terytoria, w których skutki transgraniczne wystąpiły lub mogą wystąpić.

H.4. Państwo lub terytorium wystąpienia skutków transgranicznych transakcji (...)

Krok 10 – I. Własne stanowisko w sprawie oceny prawnej (...)

W pozycji 97. udziel odpowiedzi na pytanie/pytania zadane w pozycji 83. Brak Twojego stanowiska lub jego niespójność ze stanem faktycznym/zdarzeniem przyszłym lub pytaniem/pytaniami uniemożliwi wydanie interpretacji indywidualnej. Twoje stanowisko powinno być jednoznaczne, nie może przedstawiać kilku wariantów odpowiedzi. Powinno zawierać subiektywną ocenę prawną zaistniałego stanu faktycznego lub zdarzenia przyszłego (np. „moim zdaniem...”, „w ocenie wnioskodawcy...” itp.). Wskaż Twoje argumenty prawne, w tym powołanie się na linię orzeczniczą organów podatkowych lub sądownictwa, aby lepiej uzasadnić stanowisko w sprawie. Jeśli Twoje stanowisko jest zbyt obszerne i nie mieści się w pozycji 97., opisz je w załączniku do wniosku (formularz ORD-IN/A).

Krok 11 – J. Informacja o załącznikach ORD-IN/A

Pamiętaj, aby załączniki ORD-WS/A dołączyć do wniosku.

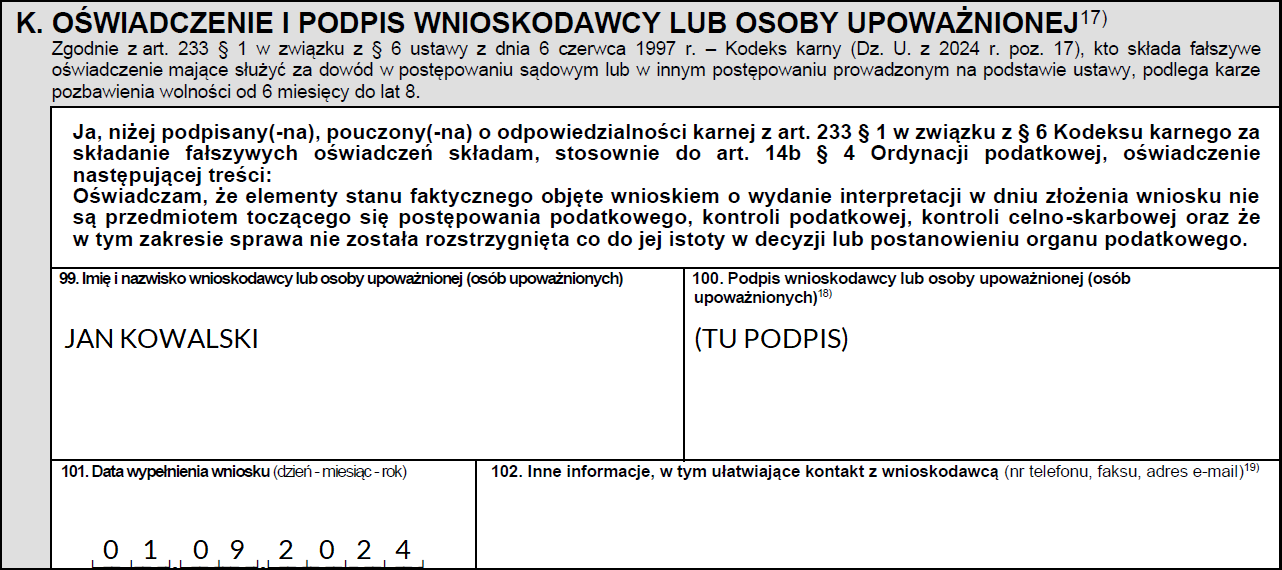

Krok 12 – K. Oświadczenie i podpis wnioskodawcy lub osoby upoważnionej

Składając podpis w pozycji 100. oświadczasz, że sprawa, którą opisujesz, nie jest w trakcie postępowania podatkowego, kontroli podatkowej lub kontroli celno-skarbowej oraz że w tym zakresie sprawa nie została rozstrzygnięta co do jej istoty w decyzji lub postanowieniu organu podatkowego.

W pozycji 102. możesz podać informacje ułatwiające kontakt z wnioskodawcą lub osobą uprawnioną do reprezentowania wnioskodawcy.

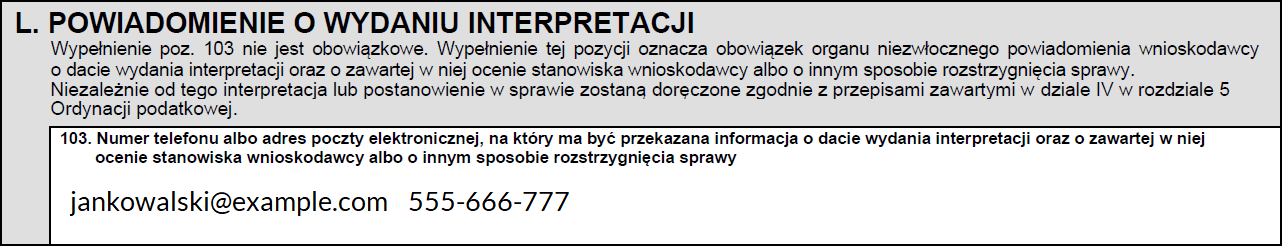

Krok 13 – L. Powiadomienie o wydaniu interpretacji

W części L możesz wskazać, czy chcesz otrzymać powiadomienie o wydaniu interpretacji. Ta część dotyczy sposobu kontaktu, który może wykorzystać organ, aby poinformować Cię o dacie wydania interpretacji indywidualnej oraz ocenie w niej zawartej lub innym sposobie rozstrzygnięcia wniosku. Wpisz w pozycji 103. nr telefonu bądź adres mailowy, aby uzyskać informację o rozstrzygnięciu Twojej sprawy.

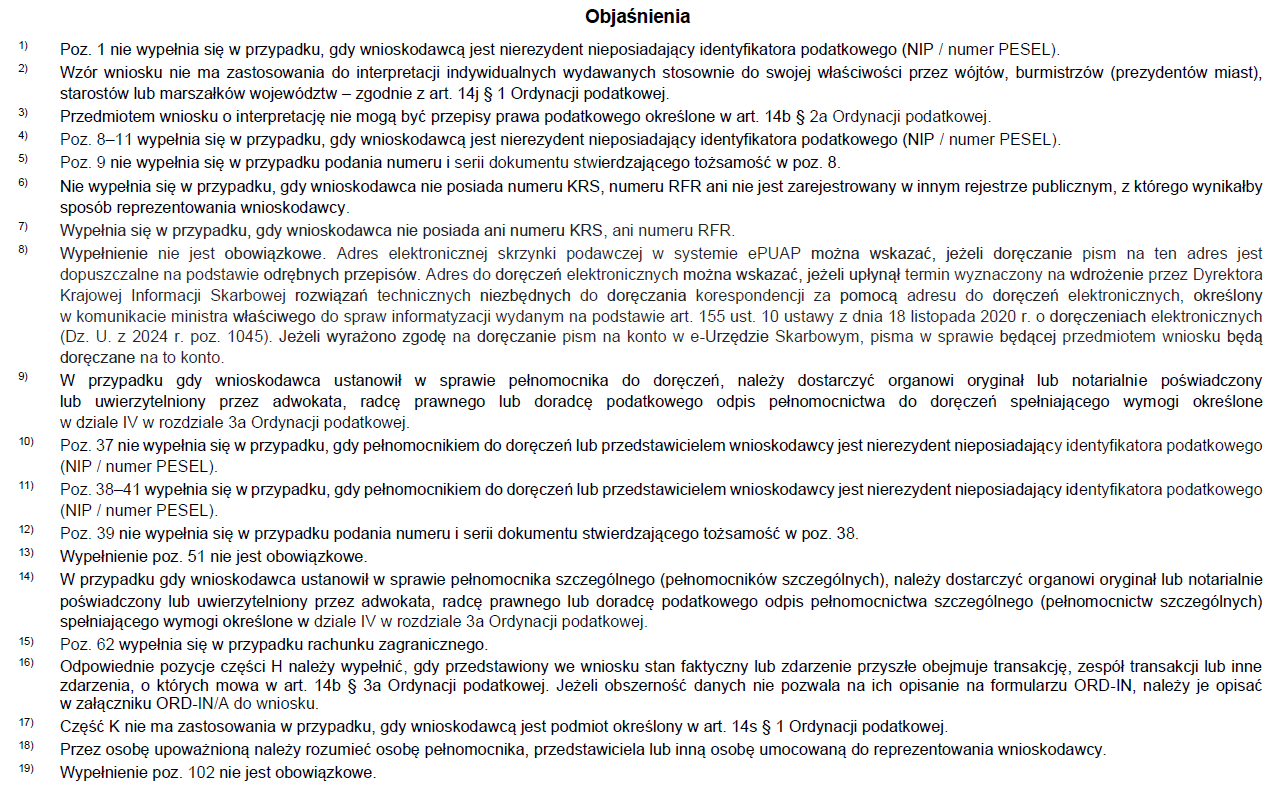

Krok 14 – Objaśnienia

Na końcu wniosku znajdziesz Objaśnienia, zapoznaj się z nimi podczas wypełniania wniosku.